Efekty uboczne bazooki

W strefie euro medialnym i rynkowym wydarzeniem dnia są udane aukcje obligacji i bonów skarbowych w Hiszpanii i Włoszech. Oprocentowanie 10-letnich obligacji rządu Włoch – które jest dla mnie wskaźnikiem nasilenia kryzysu finansowego w strefie euro spadło z 7,1% do 6,6%. Pojawiło się wiele komentarzy o początkach stabilizacji. Na tym tle mam trzy uwagi.

- Banki pożyczyły z EBC na okres trzech lat prawie 500 mld euro i prawdopodobnie to te pieniądze teraz płyną na rynek obligacji, chociaż nie wiemy kto kupił obligacje, mogą to być fundusze hedgingowe które pożyczyły pieniądze od banków lub same banki, które rozpoczęły carry trade, czyli pożyczają euro po 1% i kupują obligacje, których oprocentowanie wynosi 3%, licząc na zwrot kapitału i zysk z różnicy odsetek. Zwracam uwagę, że jeżeli banki kupują obligacje w czasach ograniczania wielkości ich bilansów (co wynika z wymogów regulacyjnych), to może mocno ucierpieć rynek kredytów dla sektora przedsiębiorstw. Dane z ostatniego Biuletynu miesięcznego ECB pokazują, że w październiku 2011 kredyt bankowy dla sektora rządowego spadał w tempie 1,2%r/r, a kredyt dla sektora prywatnego rósł w tempie 2,7%r/r. Wraz z pogarszającymi się perspektywami wzrostu w strefie euro (o czym poniżej) opisany powyżej carry trade może przyczynić się do przyspieszenia procesu wypychania ryzykownego kredytu dla sektora prywatnego przez “bezpieczny” kredyt dla sektora rządowego. Po co mam pożyczać firmie X przy rosnącym ryzyku makroekonomicznym, pożyczę rządowi Włoch. A potem wezmę kupione obligacje Włoch i pod ich zastaw znowu pożyczę pieniądze w ECB i kupie kolejne obligacje, pod zastaw których pożyczę w EBC i kupię kolejne … Tak myślą rynki, ale taka sekwencja ma krótkie nogi o czym się niedługo przekonamy.

- Jeżeli jest bankowy carry trade to pojawią się dwa efekty. Po pierwsze sektor prywatny będzie miał trudniejsze warunki funkcjonowania co może pogorszyć koniunkturę w strefie euro. Po drugie, rządy które pożyczą łatwo pieniądze i będą miały wysoką płynność stracą motywację do reform, bo najlepszą motywacją jest brak pieniędzy.

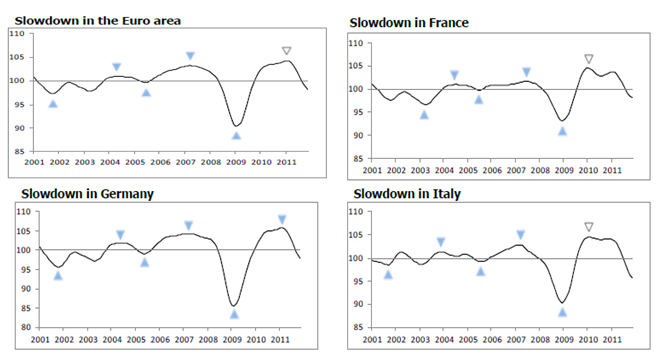

- Dzisiaj OECD opublikowało wskaźniki wyprzedzające koniunktury dla krajów OECD, te wskaźniki wyprzedzają zmiany koniunktury o około 6 miesięcy, wszystkie spadają w strefie euro. W mediach o tym nie ma, więc warto się przyjrzeć, wykresy poniżej.

Te wykresy pokazują, że w strefie euro koniunktura będzie się pogarszała w pierwszej połowie 2012 roku. Przypomnę, że problem strefy euro polega na tym, że kraje Południa Europy mają wysoki dług (publiczny i prywatny) i zbyt niskie tempo wzrostu gospodarczego by go spłacić. Dług publiczny cały czas szybko rośnie, PKB będzie spadać i za pół roku problem będzie znacznie większy niż obecnie. To co się teraz odbywa to nie jest początek końca kryzysu, to jest kolejne kopnięcie puszki w dół ulicy. Tylko puszka coraz cięższa, a ulica coraz bardziej pod górę. Pytanie jak daleko ta puszka poleciała.