Czy depozyty w strefie euro są bezpieczne?

Dziwne są święta wielkanocne w tym roku. Śmigus-dyngus i Prima Aprilis tego samego dnia, a za oknem pół metra śniegu. Rano odśnieżyłem podjazd, przerzuciłem jakąś tonę śniegu, i znowu napadało. Pogoda bardziej pasuje do świąt Bożego Narodzenia, a nie do Wielkiej Nocy. Czy ta symbolika może zapowiadać nowe czasy, w których utarte wzorce zostaną zastąpione nowymi. Pożyjemy, zobaczymy, ale warto chwilę się zastanowić nad jedną zmianą, która już ma miejsce. To zmiana postrzegania bezpieczeństwa depozytów w strefie euro. Do tej pory ludzi zakładali, że jak mają mniej niż 100 tysięcy euro w banku, to te pieniądze są bezpieczne. Okazało się że nie są, że władze unii mogą po te pieniądze sięgnąć, żeby pokryć koszty ratowania strefy euro przed rozpadem. Wielokrotnie pisałem na tym blogu, że gwarancje depozytów są fikcją. Że środki zebrane w funduszach gwarancyjnych to mniej niż 1 procent wartości “gwarantowanych” depozytów. Dlatego gwarancje są wyłącznie polityczne, czyli rząd obiecuje że jak jakiś bank upadnie, to podatnicy zrzucą się na odszkodowanie dla depozytariuszy, albo bank centralny dodrukuje banknoty i tak się odda. Ale jak widać intencje polityczne bywają zmienne, w zależności od celów politycznych. Może pewnego dnia pewnym politykom siedzącym w kieszeniach u banksterów będzie się opłacało sięgnąć po środki zebrane na lokatach. Ta niepewność została zasiana w umysłach wielu ludzi. Co zrobić z oszczędnościami, jeżeli między piątkiem a poniedziałkiem politycy mogą mnie pozbawić ich części.

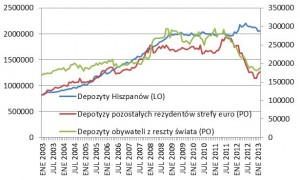

Uważam, że rozwiązanie cypryjskie zostanie zastosowane też w innych krajach strefy euro, może nawet w całej strefie. To wynika z prostego faktu. Depozyty w bankach, to jest pożyczka której bankowi udziela obywatel. Bank te pieniądze odpożycza dalej, firmom na inwestycje, ludziom na kupno domów, samochodów i telewizorów, oraz ostatnio w coraz większej skali rządowi we własnym kraju. Jeżeli okaże się, że recesja jest długa i głęboka, to wiele z tych pożyczek nie zostanie odzyskanych. W normalnych czasach, ten ubytek zostałby pokryty z kapitału banku i ludzie odzyskaliby swoje depozyty. Ale regulatorzy pozwolili bankom na obniżenie kapitałów, do tego stopnia, że relacja gotówkowego kapitału do aktywów banku czasami sięga 2-3 procent (lewar wynosił 30-50 razy). Jeżeli się okaże, że dojdzie do paniki na niektórych rynkach obligacji rządowych i ich ceny drastycznie spadną, to tylko z tego powodu banki mogą mieć gigantyczne straty i będą problemy ze zwrotem depozytów. A do tego dojdą jeszcze straty wynikające ze straconych kredytów w czasie recesji. Jeżeli część aktywów zostaje stracona, to po stronie pasywów też potrzebne jest dostosowanie. Jak straty są małe, to znika część kapitału. Ale jak straty są wielkie, to muszą zniknąć depozyty. A jak to dotyczy wielkiego banku, jak na przykład we Francji, gdzie pięć największych banków jest ponad trzykrotnie większych niż gospodarka Francji, to nawet nacjonalizacja nie pomoże, bo skąd rząd już zadłużony na ponad 90 procent PKB weźmie pieniądze na pokrycie tak wielkich strat. Nawet nie ma własnego banku centralnego, bo ten jest w Niemczech. Wtedy właśnie może pojawić się konieczność oskubania obywateli z depozytów. Na razie system jest trzymany w fazie pozornej stabilności, bo zapowiedź interwencji “whatever it takes” przez EBC utrzymuje ceny obligacji Włoch i Hiszpanii wysoko, na poziomie, który nie wycenia odpowiednio ryzyka ekonomicznego i finansowego, co pozwala bankom nie księgować strat z tego tytułu, więc nie ma presji na kradzież depozytów. Ale do pewnej refleksji skłaniają dane o depozytach w Hiszpanii opublikowane dzisiaj na stronie Banca de Espana (tabela 8.3 ich biuletynu statystycznego), wykres powyżej, dane w mln euro. Zauważmy, że to są dane sprzed zamieszania na Cyprze i obejmują tylko luty. Przez cały 2012 rok trwała ucieczka depozytów nierezydentów z Hiszpanii, w ostatnich dwóch miesiącach to się zatrzymało, ale z kolei ubywało depozytów rezydentów. Jeżeli po wydarzeniach na Cyprze ten proces ucieczki depozytów przyspieszy, to będą poważne kłopoty. Zapewne dane o depozytach w Hiszpanii publikowane za miesiąc – po wydarzeniach na Cyprze – będą bardzo uważnie obserwowane.